Sektori bankar shfaqi ecuri pozitive edhe në vitin 2022, duke shënuar pasoja mjaft të kufizuara nga inflacioni i lartë dhe rritja e normave të interesit. Mbështetur në të dhënat e Bankës së Shqipërisë, në fund të muajit tetor 2021, totali i aktiveve të sektorit bankar arriti në 1.88 trilionë lekë, me rritje vjetore 8.6%. Rritja e sektorit ishte disi më e ngadaltë krahasuar me ritmet e vitit 2022. Kjo vlerësohet se është ndikuar nga dy arsye kryesore, ngadalësimi i normës së rritjes së depozitave, por edhe efekti statistikor i kursit të këmbimit, që ka sjellë ulje të vlerës në aktiveve në valutë të huaj, të shprehura në monedhën vendase.

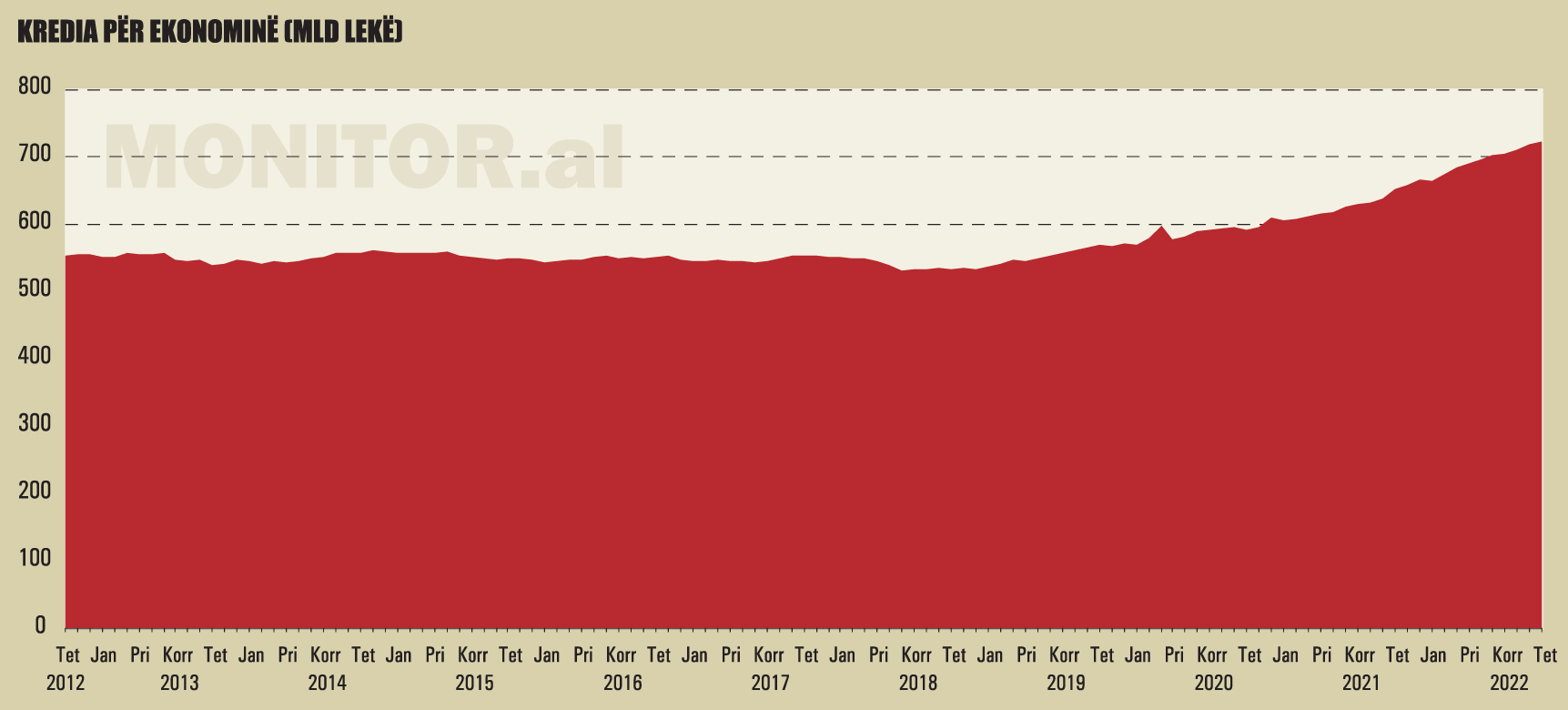

Megjithatë, aktivet më të rëndësishme të sektorit, huatë, kanë vijuar të rriten me ritme dyshifrore. Statistikat tregojnë se në fund të tetorit 2022, portofoli i kredisë së sektorit bankar arriti në 724 miliardë lekë, në rritje vjetore me 10.5%. Kredia e re për 10-mujorin 2022 ka shënuar nivelet më të larta në të paktën shtatë vitet e fundit, megjithëse pas muajit shtator janë vërejtur tendenca ngadalësimi, për shkak të shfaqjes së efekteve të para të inflacionit të lartë dhe rritjes së normave të interesit.

Totali i depozitave bankare në fund të muajit tetor arriti në 1.53 trilionë lekë, në rritje vjetore me 9.5%, rritje kjo më e ulët krahasuar me atë prej 11.4% të vitit 2021. Rritja e depozitave gjatë vitit 2022 u mbështet sidomos nga ato në valutë të huaj, ndërsa rritja e depozitave në Lek shënoi ngadalësim të ndjeshëm, duke ndier efektet e inflacionit të lartë, që ka ulur aftësitë e familjeve për të kursyer.

Kreditë me probleme, në nivelin më të ulët në 14 vjet

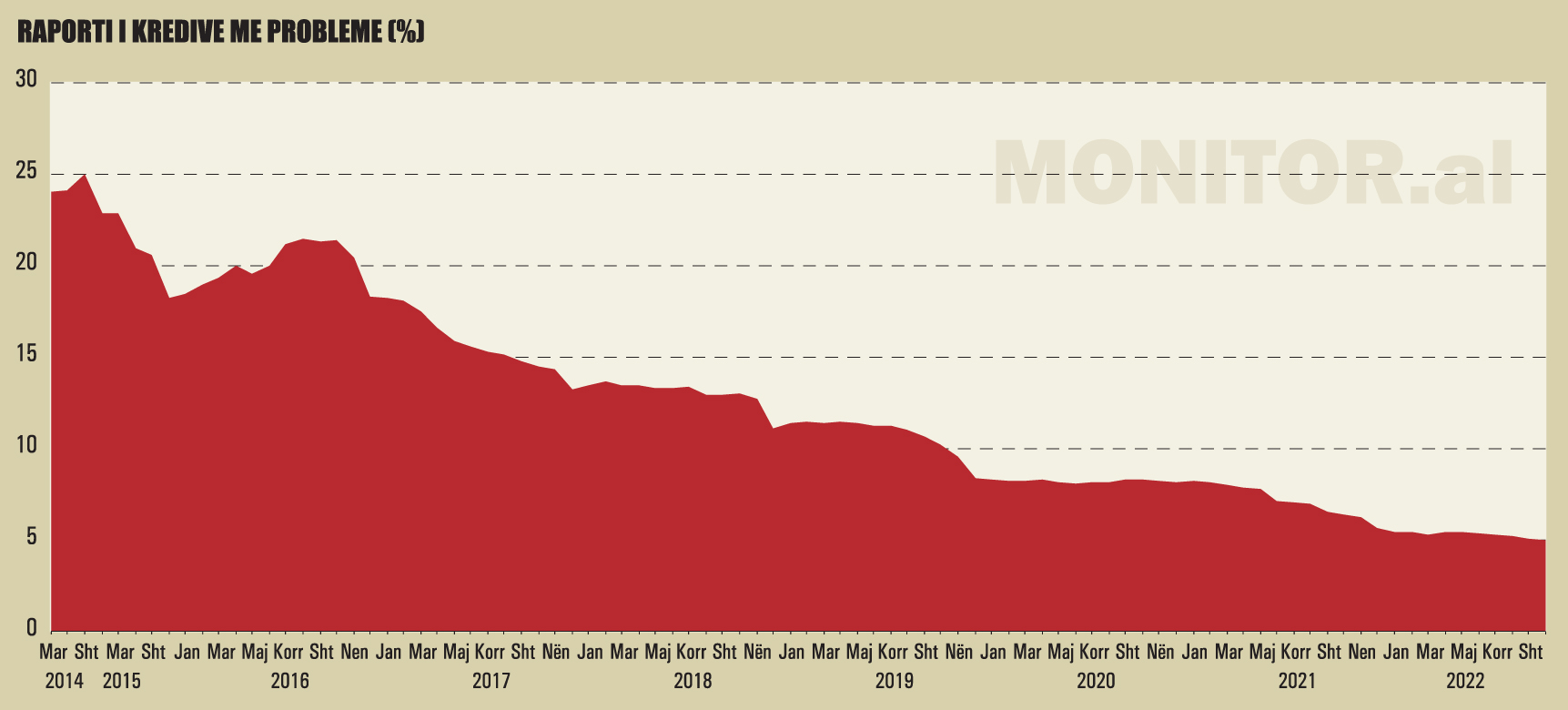

Me gjithë mjedisin makroekonomik më sfidues, ulja e raportit të kredive me probleme ka vijuar edhe në vitin 2022, duke prekur nivelet më të ulëta në 14 vitet e fundit. Sipas të dhënave nga Banka e Shqipërisë, ky tregues zbriti në nivelin 5% në fund të muajit tetor, nga 6.35% në të njëjtën periudhë të një viti më parë dhe 5.65% që ishte në fund të vitit 2021.

Megjithëse me ritme më të ngadalësuara, ulja e raportit të kredive të këqija ka vijuar dhe sipas bankierëve inflacioni i lartë, por edhe rritja e normave të interesit për kreditë afatgjata, ende nuk ka sjellë përkeqësim të prekshëm në aftësinë paguese të huamarrësve. Bankierët besojnë se efektet e situatës aktuale makroekonomike, e karakterizuar nga norma të larta të inflacionit dhe nivele në rritje të normave të interesit, do të jenë më të dukshme në vitin 2023.

Rritja e normës bazë të interesit dhe yield-eve të titujve qeveritarë këtë vit ka shtrenjtuar, në mënyrë drastike, këstet e kredisë së huamarrësve afatgjatë, sidomos në Lek, por edhe në Euro. Çmimet e larta dhe kredia më e shtrenjtë bankare do të ngadalësojë konsumin dhe investimet, duke përcaktuar rritje më të ulët ekonomike për vitin 2023. Një situatë e tillë, me shumë të ngjarë, do të reflektohet edhe në përkeqësimin e treguesve të punësimit.

Ekspertët e sektorit bankar presin që raporti i kredive me probleme të shënojë rritje të lehtë në vitin 2023 dhe vrojtimet e fundit të aktivitetit kreditues tregojnë se ato po adoptojnë standarde më të shtrënguara të huadhënies.

Fitimi arrin nivelin më të lartë historik

Deri në fund të 9-mujorit 2022, sektori bankar ka shënuar rezultatin financiar më të lartë historik. Të dhënat paraprake të publikuara nga Shoqata Shqiptare e Bankave, sipas Standardeve Ndërkombëtare të Raportimit Financiar (IFRS), tregojnë se fitimi i sektorit arriti vlerën e 19.1 miliardë lekëve, në rritje me 21% krahasuar me të njëjtën periudhë të vitit të kaluar. Rritja e fitimeve është shoqëruar edhe me përmirësim të ndjeshëm të treguesve të rentabilitetit.

Kthimi nga kapitali, mesatarizuar me bazë vjetore, në fund të 9-mujorit 2022 arriti në 14.66%, nga 9.01% që raportohej në të njëjtën periudhë të vitit të kaluar. Edhe kthimi nga aktivet është përmirësuar në 1.4%, nga 0.96% që kishte qenë për 9-mujorin e vitit 2021. Megjithatë, ekspertët e sektorit shprehen se një rezultat më realist për ecurinë e sektorit bankar do të duket në publikimin e të dhënave të plota vjetore, të audituara.

Deri tani, luhatjet në treguesit e performancës janë ndikuar kryesisht nga rritja e normave të interesit dhe yield-eve të instrumenteve financiare. Për të minimizuar këtë efekt, disa banka gjatë vitit kanë bërë zhvendosje të instrumenteve midis klasave “të mbajtura deri në maturim” dhe “të vlefshme për shitje”, zhvendosje që për nga plotësimi i kritereve për riklasifikim, do të jenë subjekt i vlerësimit nga auditët e jashtëm në bilancet finale vjetore.

Nga ana tjetër, deri tani, bilancet e sektorit bankar nuk reflektojnë efekte të krizës së çmimeve në cilësinë e portofolit të kredisë. Megjithatë, ekspertët janë të mendimit se rezultatet finale vjetore sipas standardeve IFRS do të duhet të reflektojnë pritshmëritë e përkeqësimit të situatës së përgjithshme makroekonomike në modelet e provigjionimit të kredive. Kjo pritet të rezultojë me rritje të fondeve rezervë për humbjet nga huatë dhe me rritje më të vogël të fitimeve në tremujorin e fundit. Nga 12 banka të sektorit, 11 prej tyre rezultonin me fitim në fund të 9-mujorit të parë.

Edhe huadhënia jashtë tregut bankar, në rritje

Megjithëse ka përmasa ende mjaft të vogla, tregu i shoqërive të kursim-kreditit arriti norma rekord të rritjes në tremujorin e tretë të vitit. Sipas të dhënave nga Banka e Shqipërisë, totali i aktiveve të tregut në fund të muajit shtator arriti vlerën e 14.36 miliardë lekëve, ose pothuajse 123 milionë eurove, në rritje me 9.2% krahasuar me të njëjtën periudhë të një viti më parë.

Kredidhënia për anëtarët përbën edhe zërin kryesor në bilancin e këtyre kompanive, me 68% të totalit të aktiveve. Kredidhënia për anëtarët përbën edhe zërin kryesor në bilancin e këtyre kompanive, me 73% të totalit të aktiveve. Portofoli i kredisë të dhënë nga SHKK-të, në fund të tremujorit të tretë, arriti në 10.44 miliardë lekë, në rritje me 14.9% krahasuar me një vit më parë. Shoqëritë e kursim-kreditit funksionojnë në formën e kooperativave financiare, ku anëtarët mund të vendosin depozita dhe të përfitojnë kredi.

Ecuri pozitive në vitin 2022 shfaqën edhe institucionet financiare jobanka, megjithëse të dhënat statistikore për këtë segment janë të disponueshme vetëm për gjysmën e parë të vitit. Në mesin e vitit 2022, portofoli i huasë i dhënë nga institucionet financiare jobanka arriti në 47.2 miliardë lekë, ose rreth 400 milionë euro.

Krahasuar me të njëjtën periudhë të një viti më parë, portofoli i kredisë është rritur me 14.3%. Portofoli i huasë në këtë segment u takon kryesisht institucioneve financiare të kredidhënies dhe të mikrokredisë.

Pak të reja nga “fronti” i sigurimeve

Tregu i sigurimeve vijoi rritjen edhe në vitin 2022, por me ritme më të ngadalësuara krahasuar me vitin e mëparshëm. Sipas të dhënave nga Autoriteti i Mbikëqyrjes Financiare (AMF), primet e shkruara bruto në fund të 10-mujorit 2022 arritën vlerën 17.2 miliardë lekëve, në rritje me 9.2% krahasuar me të njëjtën periudhë të vitit 2021. Rritja vjetore e tregut është ndjeshëm më e ulët krahasuar me nivelin prej 16% që u shënua në vitin 2021. Megjithatë, rritja e lartë e vitit 2021, pjesërisht lidhej me efektin e luhatjes së bazës krahasuese që solli viti i pandemisë.

Pasi ky efekt u tejkalua, në vitin 2022 tregu u është kthyer ritmeve pak a shumë të normave të rritjes të periudhës së para pandemisë. Tregu vazhdon të dominohet nga segmenti i Jo-Jetës dhe nga produktet e sigurimit të detyrueshëm. Aktiviteti i sigurimit të Jetës shfaqi ritme më të larta të rritjes dhe primet e shkruara bruto për 10-mujorin u zgjeruan me 20.2% krahasuar me të njëjtën periudhë të një viti më parë. Pesha e këtij segmenti ndaj totalit të tregut të sigurimeve ka arritur në 8%, nga 7.3% një vit më parë.

Tregu i sigurimit të jetës vazhdon të mbështetet në masën dërrmuese te sigurimi i jetës së debitorit, produkt ky faktikisht i detyrueshëm, si kërkesë e bankave dhe institucioneve financiare për kreditë afatgjata. Segmenti më i madh i tregut të sigurimeve, ai i Jo-Jetës, për 10-mujorin 2022 shënoi rritje 8.4%, nga 15.4% që kishte qenë rritja në vitin 2021.

Kontributin kryesor në treg vazhdojnë ta japin sigurimet e detyrueshme motorike, madje pesha e tyre është edhe më e lartë, me 67.3%, nga 66% në të njëjtën periudhë të një viti më parë. Rritjen më të lartë këtë vit mes produkteve motorike po e shënon Kartoni Jeshil, ku primet e shkruara bruto janë zgjeruar me 40% krahasuar me të njëjtën periudhë të vitit të kaluar. Kjo rritje është e lidhur direkt me shtimin e lëvizjeve të shqiptarëve jashtë vendit dhe me sezonin e mbarë turistik.

Nga ana tjetër, tregu i sigurimeve vullnetare, as këtë vit, nuk po shënon risi të rëndësishme. Produkti kryesor, ai i sigurimit nga zjarri dhe forcat e natyrës, paraqitet në rritje me 5.5%. Ndër produktet ligjërisht vullnetare, rritje të lartë me 36% ka shënuar sigurimi i aksidenteve në udhëtim, produkt që, njëlloj si kartoni jeshil, lidhet kryesisht me daljet e shqiptarëve jashtë vendit.

Rritje dyshifrore, me 16%, ka shënuar edhe sigurimi KASKO i mjeteve tokësore. Edhe ky produkt është ndikuar shumë nga zhvillimet pozitive të turizmit hyrës, që kanë gjallëruar biznesin e makinave me qira. Në krahun tjetër, dëmet e paguara bruto këtë vit mbeten në vlera ndjeshëm më të ulëta krahasuar me vitin e mëparshëm. Sipas AMF, në dhjetë muajt e vitit 2022, siguruesit kanë paguar 5.3 miliardë lekë dëme, në rënie me 4.8% krahasuar me vitin e kaluar. Rënia më e lartë regjistrohet në tregun e Jetës, me 18.8%, ndërsa në aktivitetin e Jo-Jetës dëmet kanë rënë me 5.1%.

Struktura e dëmeve në sigurimet e jo-jetës dominohet me më shumë se 63% nga sigurimet e detyrueshme motorike. Ndërkohë, dëmet e paguara për llogari të Fondit të Kompensimit të Byrosë Shqiptare të Sigurimeve për 10-mujorin 2022 rezultuan në rritje, me 12.8% më shumë krahasuar me të njëjtën periudhë të një viti më parë.

Fondet e investimit u goditën nga rritja e yield-eve

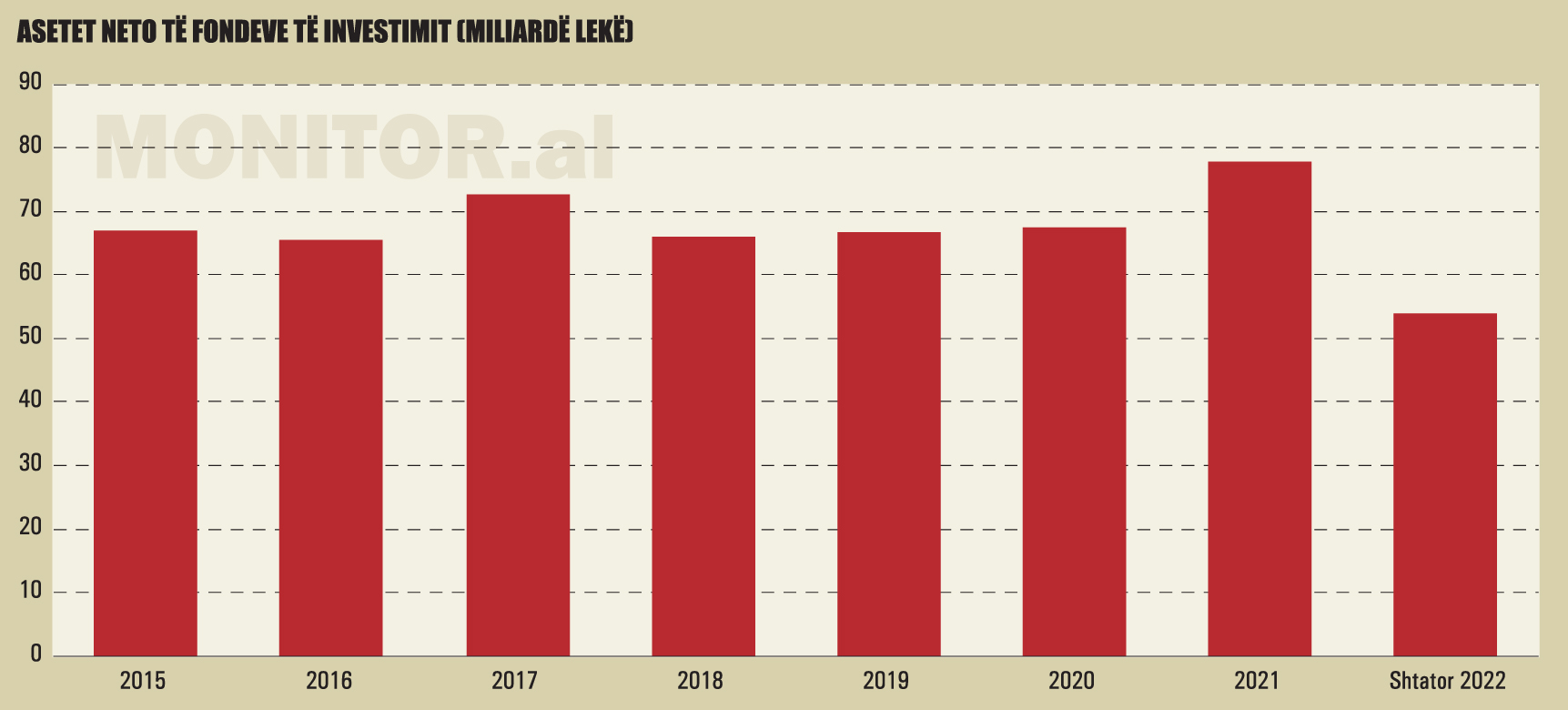

Tregu i fondeve të investimit ka qenë ndoshta segmenti më i goditur i tregut financiar, për shkak të rritjes së shpejtë të normave të interesit. Rënia e tregut të fondeve të investimit këtë vit është e lidhur kryesisht me ciklin e rritjes së shpejtë të normave të interesit, që ka ndikuar negativisht në vlerën e drejtë të portofolit të investimeve ekzistuese të fondeve.

Kjo është reflektuar në rënie të kthimeve, duke i bërë fondet më pak tërheqëse për investitorët, në raport me alternativat e tjera që ofron tregu financiar. Raportet periodike mujore për fondet e investimit tregojnë se të gjitha paraqiten me kthime negative vjetore në fund të tetorit.

Një performancë e tillë natyrshëm ka shtyrë shumë investitorë të dalin nga fondet e investimit, duke likuiduar kuotat. Të dhënat nga Autoriteti i Mbikëqyrjes Financiare tregojnë se vlera e aseteve neto të tregut në fund të 9-mujorit ra në 53.7 miliardë lekë, 30.8% më krahasuar me fundin e vitit të kaluar.

Shumë investitorë kanë preferuar t’i zhvendosin fondet e tyre drejt tregut primar të bonove dhe obligacioneve të qeverisë shqiptare, që këtë vit po ofrojnë kthime gjithnjë e më tërheqëse. Tregu dominohet nga fondet e investimit në Lek, që i investojnë kuotat e anëtarëve kryesisht në obligacione dhe bono të qeverisë shqiptare. Në fund të muajit shtator, fondet në Lek përbënin më shumë se 90% të aseteve neto të tregut.

Nga ana tjetër, rritja e normave të interesit ka dhënë efekt të ngjashëm negativ edhe te fondet e investimit në valutë të huaj. Tendenca e daljes së investitorëve nga fondet duket qartë edhe nga rënia e numrit të anëtarëve. Në fund të shtatorit, numri i anëtarëve në fondet e investimit ra në pak më shumë se 34 mijë, 14.6% më pak krahasuar me fundin e vitit 2021. Burimet nga tregu bëjnë të ditur se kjo tendencë e tërheqjes së investitorëve ka vijuar edhe në tremujorin e katërt.

Sidoqoftë, drejtuesit e shoqërive administruese të fondeve mendojnë se efekti negativ nga rritja e normave të interesit do të jetë afatshkurtër. Rritja e yield-eve në emetimet e reja do të krijojë hapësira që kthimet e fondeve të rriten gradualisht në një periudhë afatmesëm dhe afatgjatë. Në treg aktualisht veprojnë 11 fonde investimi të menaxhuara nga 5 shoqëri administruese.

Fondet e pensioneve private arrijnë në 36 mijë anëtarë

Numri i individëve të anëtarësuar në fondet private të pensionit ka vijuar rritjen në vitin 2022. Sipas të dhënave nga Autoriteti i Mbikëqyrjes Financiare, në fund të muajit shtator, pak më shumë se 36 mijë shqiptarë ishin të anëtarësuar në këto fonde. Fondet janë zgjeruar me 7%, ose rreth 2400 anëtarë që nga fillimi i vitit. Me gjithë rritjen e qëndrueshme, numri i anëtarëve përbën vetëm 2.8% të numrit të përgjithshëm të të punësuarve në shkallë vendi, i vlerësuar nga Anketa e Forcës së Punës së INSTAT.

Tregu i pensioneve private po rritet me ritme të qëndrueshme në vitet e fundit, por përmasat e tij mbeten modeste në raport me segmentet e tjera të tregut financiar shqiptar. Vlera neto e aseteve të tregut në fund të shtatorit 2022 arriti në 5.45 miliardë lekë, ose rreth 46.5 milionë euro, në rritje me 19% që nga fillimi i vitit. Asetet e fondeve të pensionit janë të investuara të gjitha në bono dhe obligacione të qeverisë shqiptare.

Edhe për shkak se tregu i pensioneve private ka nisur të marrë zhvillim të mirëfilltë vetëm në vitet e fundit, përfitimet mesatare ngelen në nivele të ulëta. Asetet neto për anëtar, në fund të muajit shtator, kishin vlerën e 151 mijë lekëve. Ligji i ri për fondet private të pensionit, që pritet të miratohet në vitin 2023, do të rrisë incentivat fiskale për të kontribuar në këto fonde. Aktualisht, kufiri maksimal i kontributeve të përjashtuara nga Tatimet është vlera më e vogël, që del nga krahasimi i shumës 200 mijë lekë dhe 15% të të ardhurave vjetore bruto të anëtarit.

Sipas projektligjit të propozuar nga Qeveria, kufiri maksimal mujor, pragu për lehtësitë tatimore, do të jetë deri në nivelin e pagës minimale të miratuar në shkallë vendi. Projektligji parashikon edhe përjashtim nga tatimi, në momentin e përfitimit të pensionit të kontributeve. Pensioni do të tatohet vetëm për pjesën e interesave të përfituara (kthimit nga investimi), me shkallën tatimore ligjore në fuqi për të ardhurat e individëve. Aktualisht, kjo shkallë është 15%.

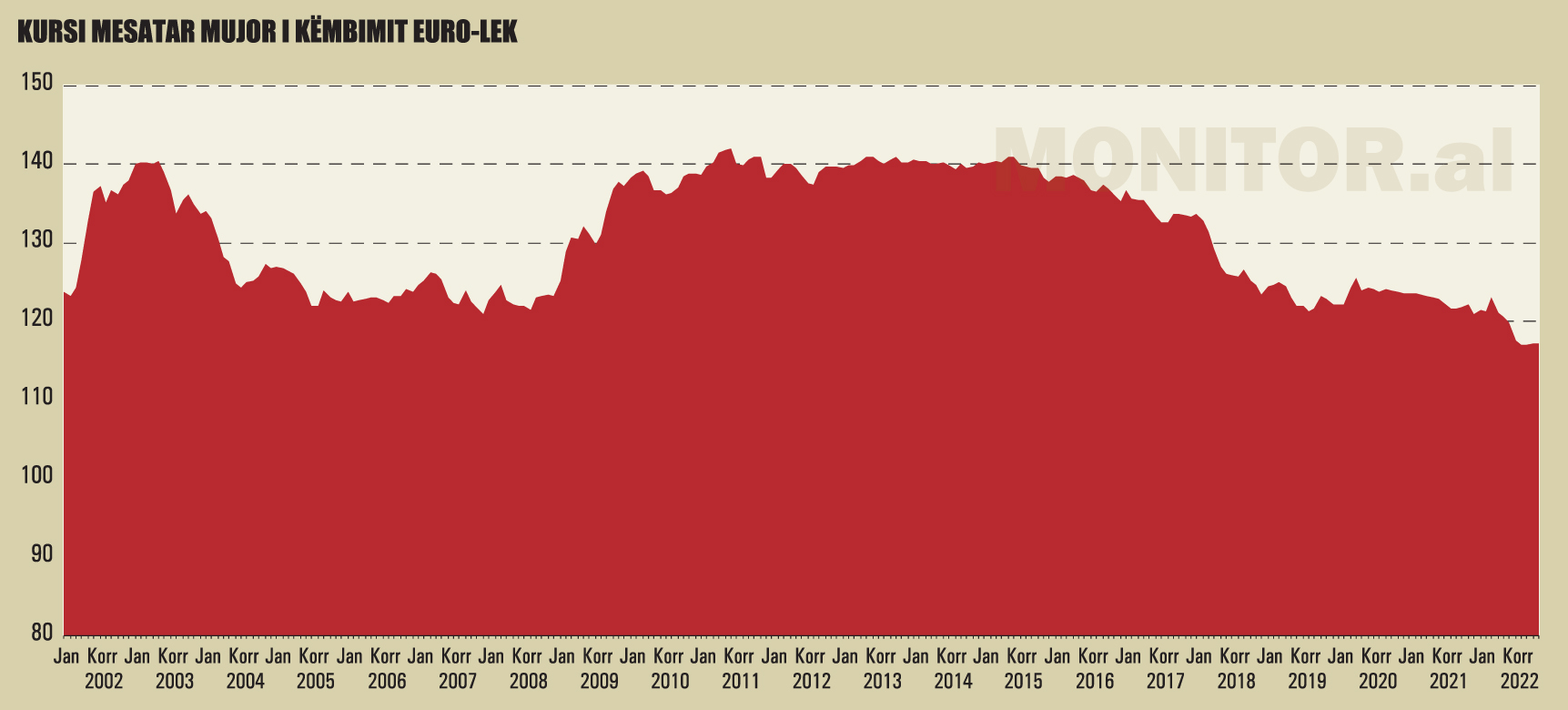

Kursi i këmbimit, Leku u mbiçmua përsëri ndaj Euros

Viti 2022 shënoi një tjetër mbiçmim të ndjeshëm të Lekut në kursin e këmbimit me Euron, që është valuta e huaj me ndikimin kryesor në ekonominë shqiptare. Sipas kursit zyrtar të këmbimit të Bankës së Shqipërisë, në vitin 2022, Euro humbi afërsisht 5.5% të vlerës në kursin ndaj Lekut. Agjentët e këmbimit valutor shprehen se rënia e Euros i detyrohet kryesisht një oferte mjaft të lartë valutore në tregun vendas.

Këtë vit, oferta valutore ka qenë në përgjithësi e lartë dhe kursi i këmbimit të Euros ka thyer rekord pas rekordi në rënie. Rënia është shpejtuar më shumë në muajin dhjetor, ku ndikim të konsiderueshëm në ecurinë e kursit të Euros kanë pasur edhe faktorët e kërkesës. Falë gjendjes së përmirësuar hidrike, Korporata Elektroenergjetike Shqiptare (KESH) ka reduktuar ndjeshëm importet e energjisë elektrike, madje në javët e fundit ka eksportuar energji në vlera të mëdha.

Rënia e kërkesës nga KESH ka qenë faktor i rëndësishëm në ekuilibrat e kursit, po të kemi parasysh se gjatë vitit 2022, kjo kompani vlerësohet të ketë importuar energji për rreth 30 milionë euro në muaj. Rënia historike e Euros në kursin e këmbimit me Lekun është e vështirë për t’u shpjeguar nga statistikat e Bilancit të Pagesave. Të dhënat e Bankës së Shqipërisë tregojnë se këtë vit, deficiti i llogarisë korrente është në nivele të ngjashme me vitin 2021.

Por, Investimet e Huaja Direkte paraqiten në rritje. Agjentët e tregut mendojnë se në veçanti, rritja e investimeve të shtetasve të huaj dhe shqiptarëve jorezidentë në prona në Shqipëri mund të ketë luajtur gjithashtu rol të rëndësishëm në shtimin e prurjeve valutore dhe rritjen e ofertës së Euros në treg. Nga ana tjetër, agjentët e tregut mbeten të bindur se prurjet informale të valutës kanë rol të rëndësishëm në ecurinë e kursit të këmbimit.

Në një situatë inflacioniste, forcimi i Lekut ndaj Euros është i favorshëm për shumicën e aktorëve në treg. Leku i fortë amortizon një pjesë të inflacionit të importuar dhe zbut efektet e rritjes së çmimeve për konsumatorët dhe mbështet përpjekjet e Bankës së Shqipërisë për të ulur inflacionin, nëpërmjet rritjes së normave të interesit. Forcimi i Lekut po ndihmon edhe huamarrësit me kredi në monedhën europiane, por me të ardhura në monedhën vendase, për të zbutur pjesërisht efektet e rritjes së normave të huave me interes të ndryshueshëm.

Nga ana tjetër, humbje nga mbiçmimi Lekut kanë ata aktorë ekonomikë që kanë të ardhura në valutë dhe shpenzime në Lek, si eksportuesit e mallrave dhe shërbimeve, apo përfituesit e remitancave./Monitor

Discussion about this post